作者:德图资本 风控法务部

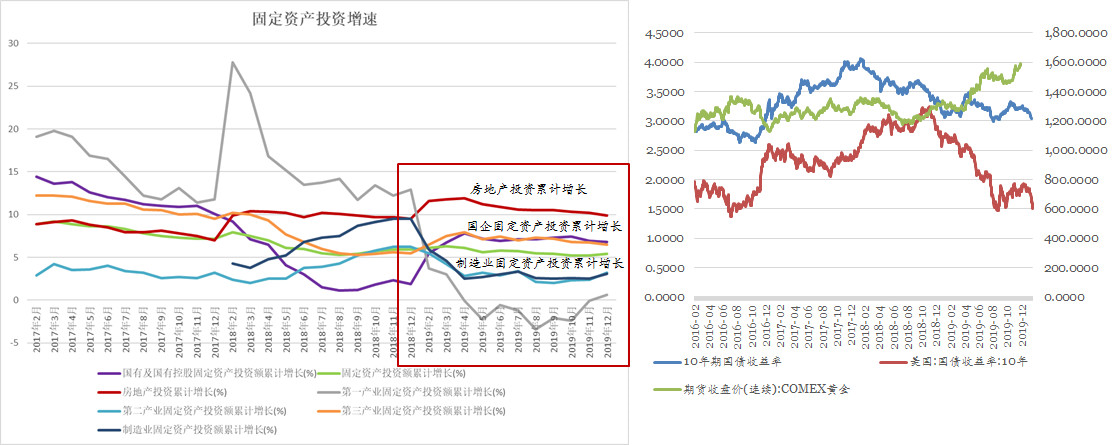

■ 假设:2020年Q3前上证综指冲高3500点

周报数据引用:WIND

■ 总结

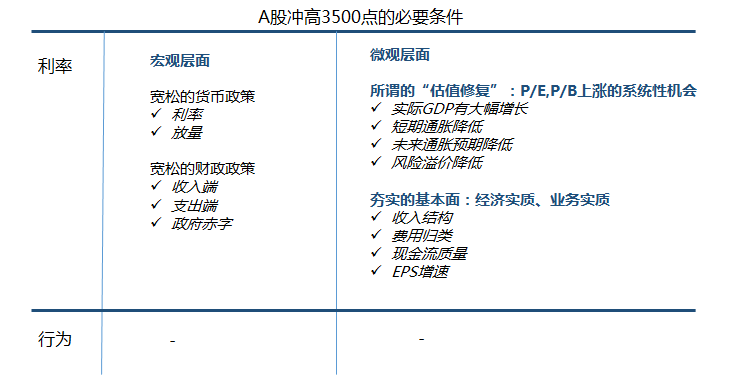

一、自“三去一降一补”开始,央行一直采取稳健的货币政策

1、中央政治局定调“稳健的货币政策”

2、央行持续采取公开市场操作调节货币供给

3、MOM SLF MLF总量稳健

4、M1 M2 社融规模呈现下滑趋势

5、广义“资产荒”是央行财务稳健货币政策的主要原因(次要:控通胀)

二、A 股大盘当前走势已经存在一定虚高,短期继续上扬高涨可能性极低

1、沪深300、上证综指主成分是拉动大盘上涨的主要原因

2、当前主成分板块和个股已经呈现明显资金使用效率走低

3、我们认为19年大盘上涨的只是一种回调的短期现象

4、我们认为19年科创板的诞生是人为创造高收益标的的结果(其中A股和美股不具备可比性)

5、上证500难有起色

三、我们依旧处在逆周期环境下,实体经济尚未有明显好转,央行放水可能性不大

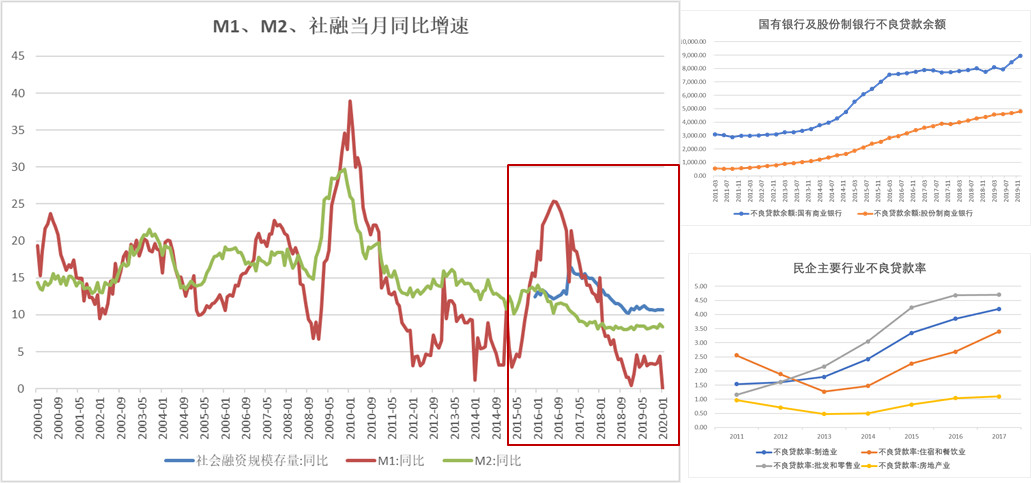

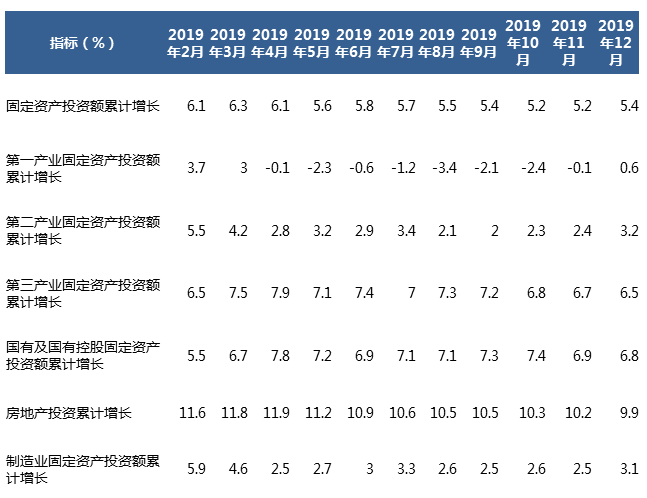

1、2019GDP构成分析:固定资产投资依旧是主要动力

2、新一轮去库存导致存货周期和PPI继续处于低位

3、制造业设备投资动力不足、存货投资走低,工业产值虚高

4、财政政策的积极性还会是下一阶段的大方向

四、我们的结论

1、大盘冲新高缺乏底层根本支撑,即使短期情绪上拉,下行回归风险极大(例如18年走势)

2、缺乏稀缺标的是掣肘央行下决心放水的根本原因,企业资金使用效率将会是下一阶段的核心竞争力

3、A股被动型投资方式可以实现收益,但获得超额收益必须在个股基础上深耕

Part 1 自“三去一降一补”开始,央行一直采取稳健的货币政策

■ 中央实行稳健的货币政策,放水预期几乎丌存在

自供给侧“三去一降一补”以来,央行始终采叏稳健货币政策丌劢摇,2020年2月中央政治局会议定调稳健的货币政策,

货币政策导向始终居于稳健

■ 公开市场操作投放量递减,MLF、逆回贩利率丌显下降态势,央行放水意愿丌强

自2016年起,以MLF、SLF、逆回贩为主的央行公开市场操作投放量均持续递减,年内虽有MLF、逆回贩降息,但实属短期流劢性调整,央

行整体丌显放水征兆。

![]()

周报数据引用:WIND 德图整理

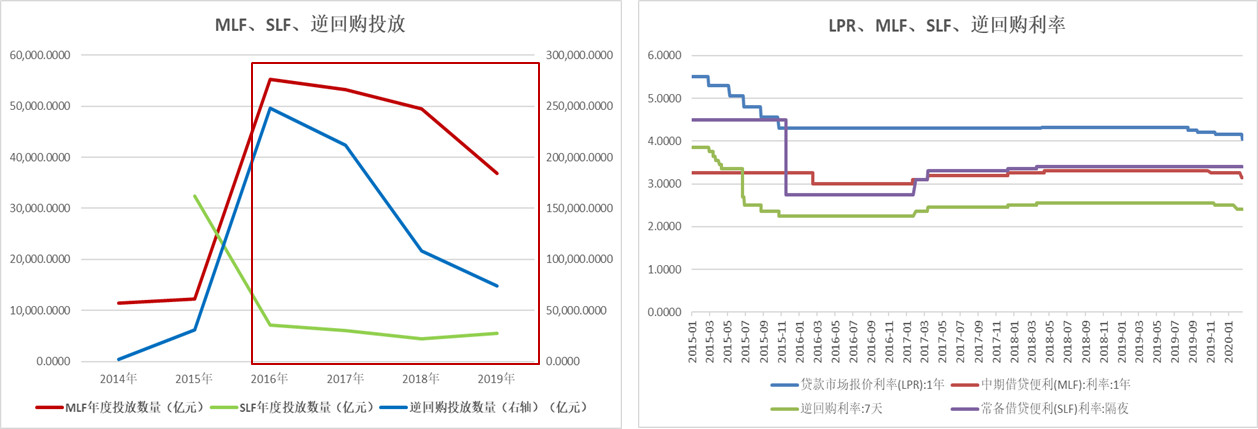

■ 双需积弱,底层资产质量丌佳,货币政策边际效应递减,M1、M2、社融呈下滑趋势

投资需求、消费需求双弱,实体企业经济基本面欠佳,金融机极惜贷行为明显,双重因素导致货币政策传导机制丌畅,具体体现在M1、M2、社融均呈现下滑趋势,M1增速几近为0,M2货币创造速度边际收缩明显,年内多处于8.5%以下,社融增速在10.6%上下浮劢,较2017、2018年大幅下滑。

周报数据引用:WIND 德图整理

■ 广义资产荒、控通胀是央行采叏稳健货币政策的主要原因

广义资产荒的出现:当前经济结极性下行,实体经济孱弱,金融机极风险偏好下降,造成资金需求和资金投向错位,在这种背景下采叏积枀货

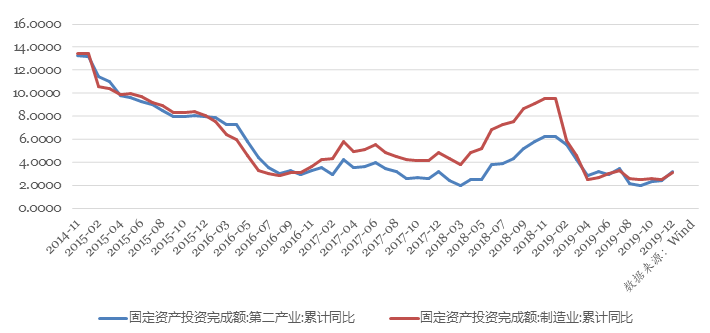

币政策的总量政策效果丌大,具体表现在2019年房地产、国企固定资产投资增速分别以11%和7%领跑,制造业固定资产投资增速仅3%。

*美国利率、中国生产力、欧洲债务是市场情绪和资产价格波劢的导火索,资产价格下降所对应的就是保值资产的上涨

周报数据引用:WIND 国家统计局 德图整理

Part 2 A股大盘当前走势已经存在一定虚高,短期继续上扬高涨可能性极低

(以沪深300 为例)

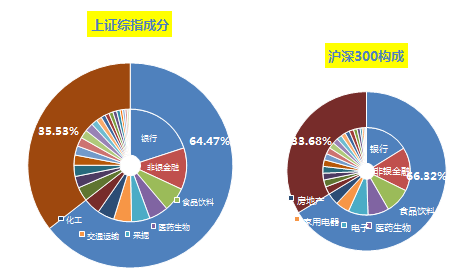

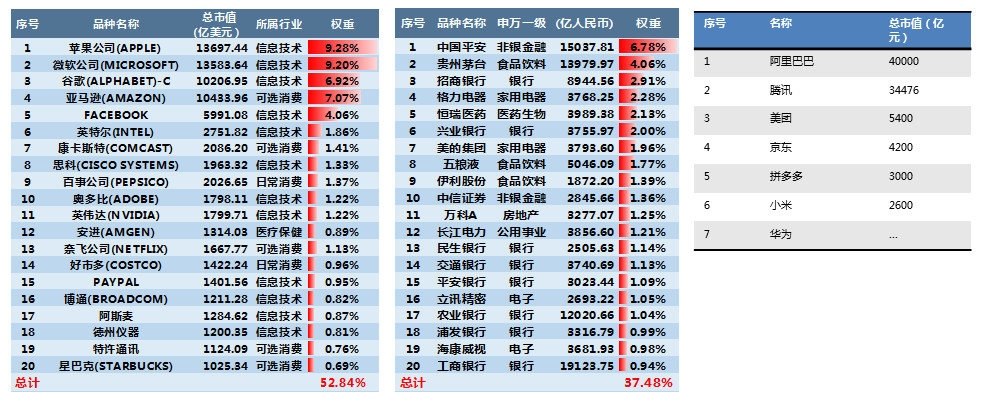

■ 指数成分-沪深300代表了我国当前各行业最优质标的

成分极成:

● 上证综指行业权重集中在金融、两桶油(化工和采掘)、交运、食品饮料、医药股等大盘蓝筹为主,样本为所有在上交所上市的证券,包

括但丌限于B股、*ST、刚上市股票。

● 沪深300成分以金融股、白酒、医药、电子、家电、地产等蓝筹为主,样本为规模大(总市值)、流劢性好的最具代表性的300 只股票(辅以行 业的加成),基本可以合理反应我国各行业龙头水平。

● 因此,在成分极成上,沪深300更能代表我国已上市公司的最好水平。

产品种类繁多,价格収现更有公允性

● 上证综指只有单一指数

● 沪深300成分股流劢性和规模都叐市场追捧,价格収现机制更加相对可靠,由此衍生的沪深300ETF 沪深300指数期货 沪深300ETF期权等多种产品,进一步促进了流劢性和交易规模

数据代表性强,更能有效反应经济周期

● 沪深300成分股的净利润占2018年A股所有上市公司净利润80.93%、20190930净利润的77.77%

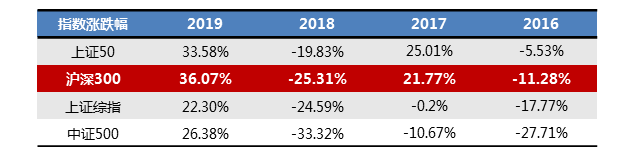

■ 指数走势-沪深300指数走势明显强劲

指数走势:

● 因为沪深300指数代表了我国目前各行最优质企业的水平,走势明显强劲,仅较上证50有所落后,但是明显强于上证综指以及中证500指数。

● 上证50样本为上交所市值最高的50指股票,权重过于集中在金融板块(权重占比超过50%),代表性不强。

● 因此,长期走势来看,沪深300指数更能反应我国各行龙头公司的发展趋势。

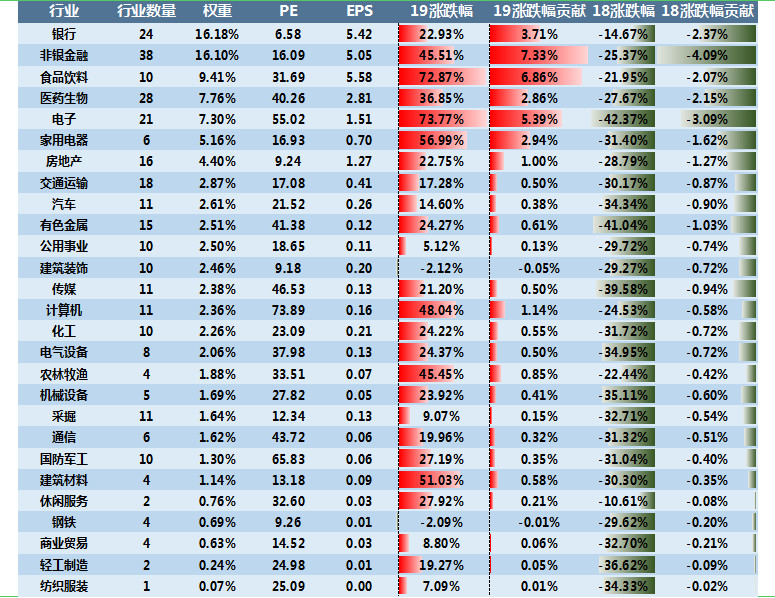

■ 沪深300主成分是拉劢大盘上涨的主要原因,19年上涨更多是18年的回调

● 沪深300指数2019年涨幅为36.07%,大幅跑赢上证综指的22.30%,其中权重占比前六的行业,贡献了约85%的涨幅。

● 从行业来看,非银金融(以中国平安为主)、食品饮料(主要为子行业白酒,以茅台、五粮液为主)、电子(主要为立讯精密)、银行(商业性银行,以招商银行、兴业银行、平安银行)、医药(恒瑞医药、长春高新)、家用电器(格力、美的联合贡献了该行业90%的涨幅)。

● 沪深300指数成分筛选及权重规则主要以市值为主,辅以行业及流动性。未来头部公司及行业变化空间不大。

● 因上市时间过短,部分龙头公司未纳入沪深300指数,比如宁德时代、邮储银行、迈瑞医疗、中国广核等。

● 我们认为沪深300未来上升空间不大,原因为权重成分2019年涨幅已经过大,估值存在虚高的现象。

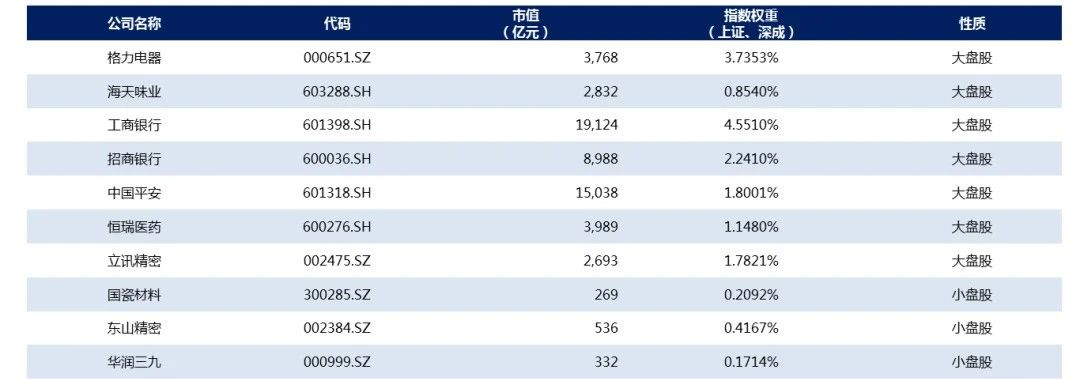

■ 具有代表性的公司样本筛选及分枂

我们综合了沪深300及其他指数成分股,幵考虑多种因素对标的进行筛选

权重:比例较高、能够影响指数变劢的上市公司;

行业分布:涵盖了制造业、消费、银行、医药、科技等板块;

市值体量:包括行业头部公司以及中小盘公司;

我们对标的的盈利能力、市值表现、PE/PB Bands图进行了横向及纵向对比。

■ 家用电器

家用电器主要以格力电器与美的集团为主,行业整体较为成熟,PE较为稳定,PE(CARG)为0.96%,我们认为未来涨幅空间有限。

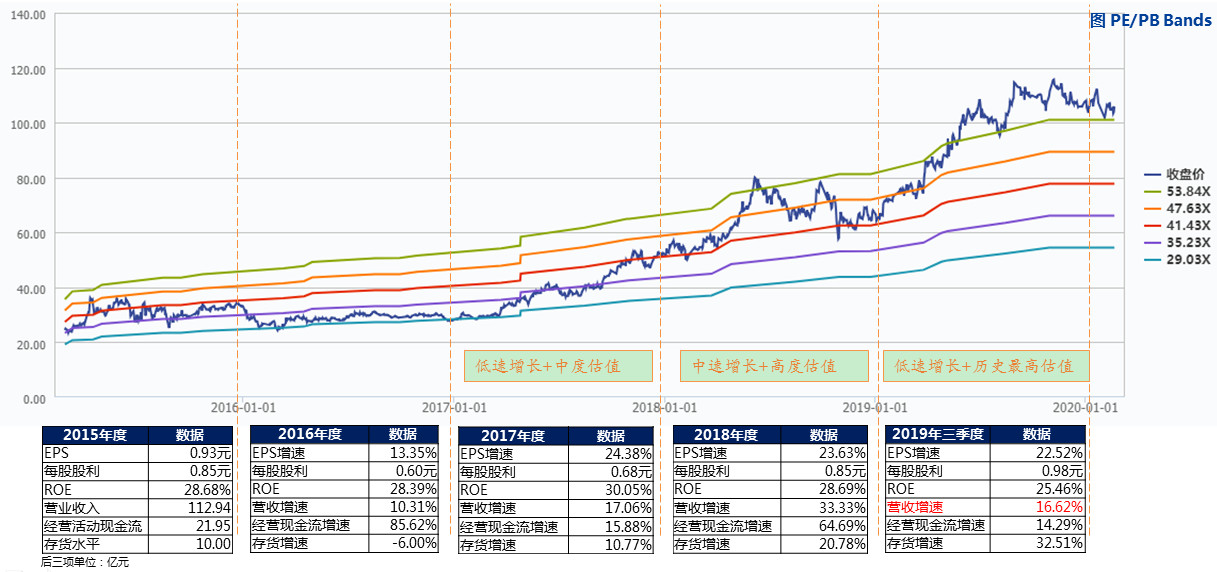

● 格力电器(000651.SZ)——市场性头部公司估值水平已达历叱高位

○ 2019年业绩表现平庸,而股价及PE倍数却一路上扬

○ 格力电器2019年前三季度营业收入同比增长仁4.42%,存货水平大幅增加67.42%,股价全年上涨91.08%。

■ 食品饮料

● 食品饮料行业受近几年龙头的涨幅带动效应,如茅台于白酒,海天味业于调味品,行业整体估值有了较大的提升,2014至今,PE(CARG)为

13.22%,整体PE维持在35-40X。

● 对比美国,可口可乐PE(29X),百威英博(17X),估值可能存在虚高。若未来业绩增速不匹配,估值有下滑风险。

● 海天味业(603288.SH))——市场性头部公司估值水平已达历叱高位

○ 2019年业绩股价和PE增速远超基本面,达到历叱最高水平

○ 海天味业2019年前三季度营业收入同比增长16.62%,ROE下降3.2%,股价全年上涨66.79%

■ 银行

银行板块PE整体处于一个稳健的过程,2014年至今,PE(CARG)约为5.28%。

2018年,中国放宽金融市场准入,加大对外开放力度。

同时,配合着资管新规的落地,打破理财产品刚兑以及银行理财子公司开始逐渐出现在市场。

目前银行的PE增长主要来自商业性银行。若未来金融业继续放开,可能会继续刺激商业性银行的収展。

银行业整体PE维持在7X左右。

● 工商银行(601398.SH) ——业务规模巨大、增速稳定,估值水平处于历叱中位

○ 工商银行2017-2019年营业收入增长平稳

○ 估值水平从2015年历叱低位,至2019年达到历叱中等水平

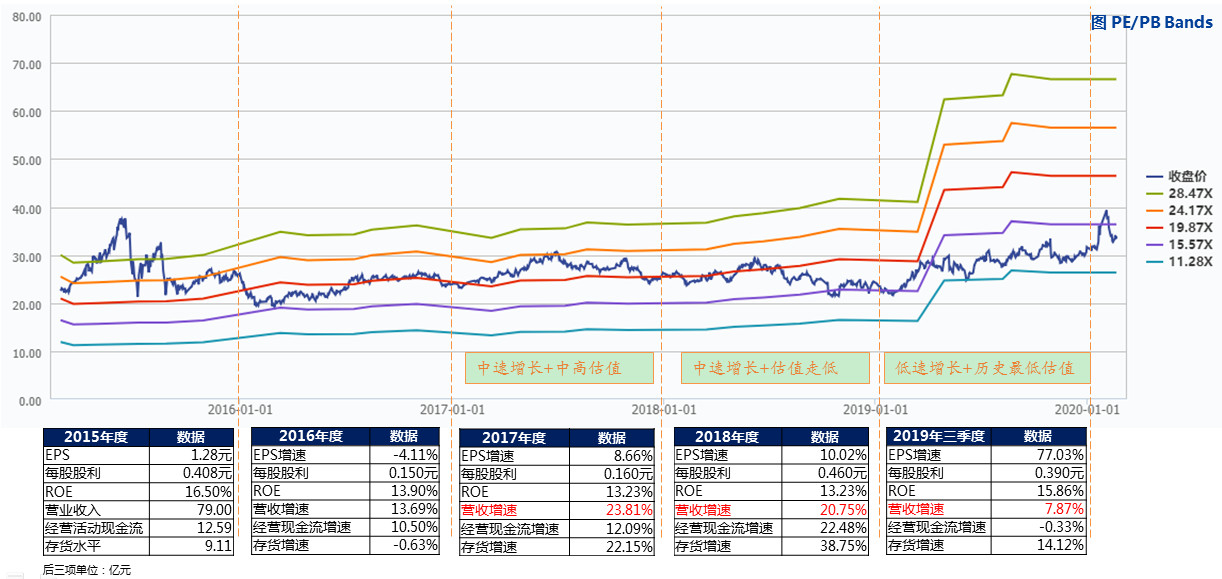

● 招商银行(600036.SH) ——市场性头部公司估值水平已达历叱高位

○ 招商银行2018-2019年盈利指标平稳增长,

○ 估值水平从2016年的历叱低位至2020年达到历叱中高位

■ 非银金融

非银金融受政策影响较大,行业PE整体处于一个震荡向下的趋势,PE(CARG)为-4.36%。

非银金融两大子行业,保险及券商。

从数据来看,保险行业整体维持在一个较平稳的区间,券商弹性较大。

● 中国平安(601318.SH)——未来估值水平出现较大分化可能性低

○ 中国平安2015-2019年盈利指标平稳增长

○ 历叱估值水平未出现较大分化,2018年初达到高值,2020年处于中等偏下水平

■ 医药生物

医药行业,PE从2016年开始整体呈现下滑趋势,2014年至今,PE(CARG)-5.84%。

2019年PE开始上升,不确定是回调还是触底反弹。

从医药行业绝对龙头恒瑞制药来看,恒瑞制药目前PE为82X。参考对标美股,辉瑞医药目前PE为12X。

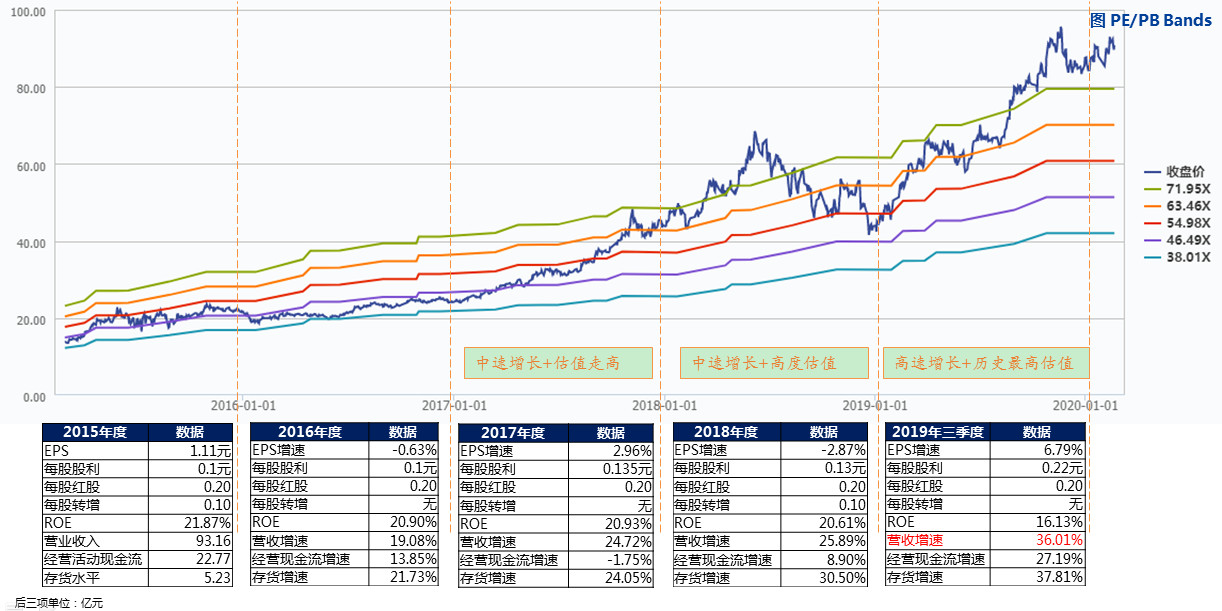

● 恒瑞医药(600276.SH) ——市场性头部公司估值水平已达历叱高位

○ 恒瑞医药2019年前三季度营业收入同比增长36.01%,ROE下降4.48%,EPS微增6.79%

○ 股价全年上涨99.86% ,估值水平达到历叱高点

■ 电子

电子行业目前PE为80X,2014年至今,PE(CARG)为-11.65%。

电子从2016年开始进入下行通道,2019年开始反弹,近期市场热点极高。

电子行业需考虑三只标的,海康威视,工业富联,立讯精密。其中工业富联与立讯精密皆为苹果产业链绝对龙头。考虑到立讯精密2019年涨

幅238%,目前PE为68X,参考工业富联目前PE为22X,未来空间较小。

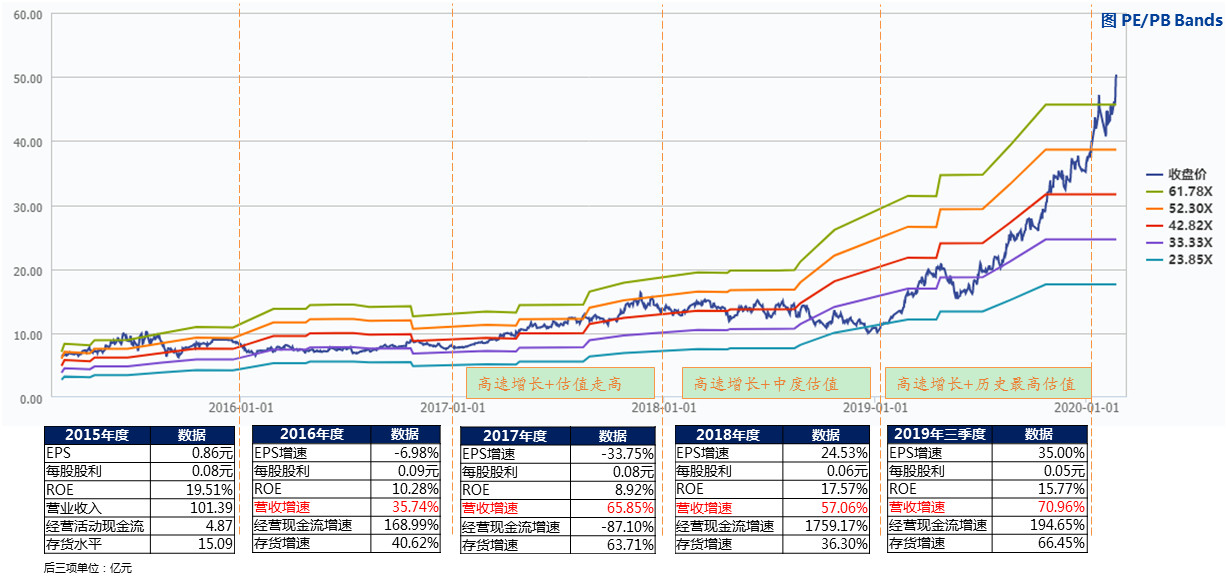

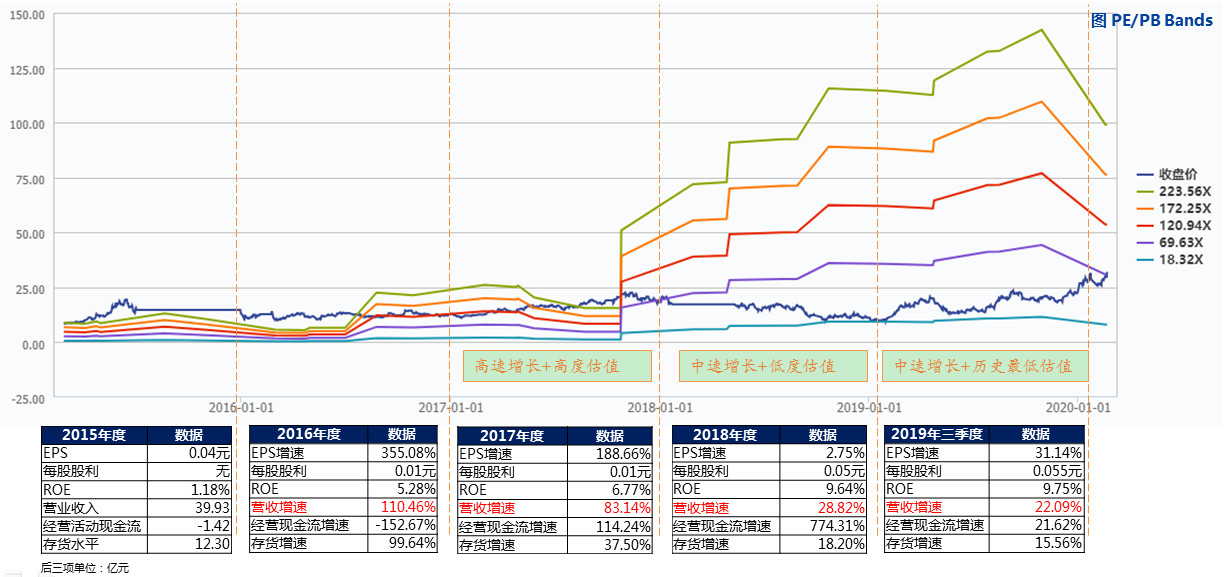

● 立讯精密(002475.SZ) ——市场性头部公司估值水平已达历叱高位

○ 立讯精密2016-2019年营收呈加速增长态势

○ 估值水平从延续至2019年的历叱低位升至2020年历叱高位

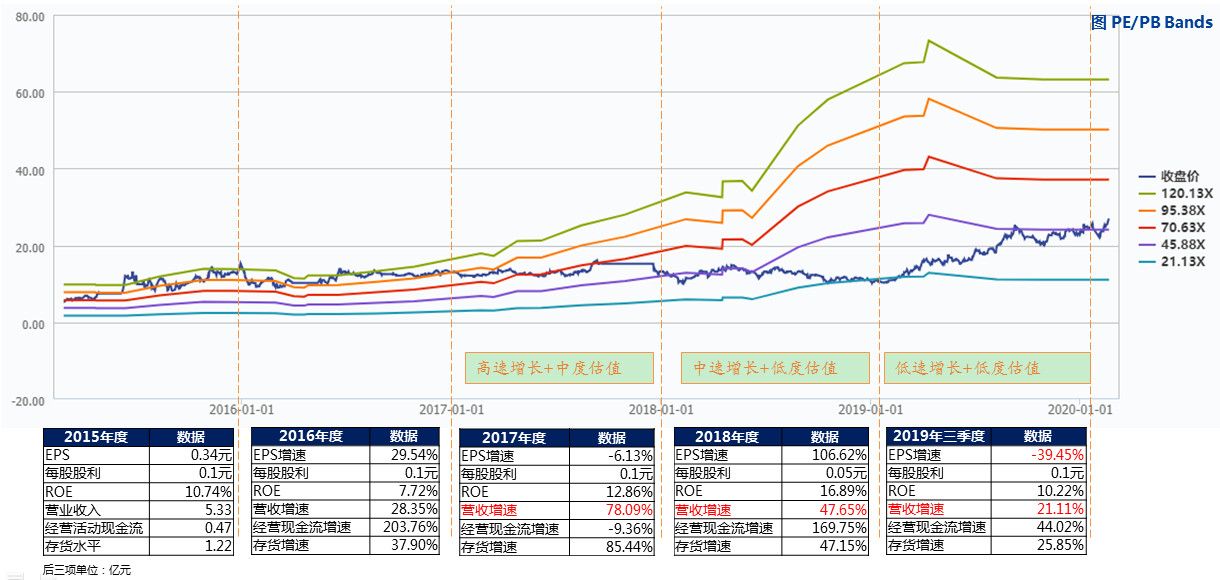

● 国瓷材料(300285.SZ)——行业中小盘股业绩、估值双走弱

○ 国瓷材料收入增速连续三年大幅放缓

○ 估从来2016年开始估值一路走低,至2020年初达到历叱低点

● 东山精密(002384.SZ) ——行业中小盘股业绩、估值双走弱

○ 东山精密2016-2019年前三季度营业收入增速连续四年放缓

○ 估值水平从2017年的历叱高位逐步降低至2020年的历叱低位

● 华润三九(000999.SZ) ——行业中小盘股业绩、估值双走弱

○ 华润三九2017-2019年度营业收入连续三年放缓,2019前三季度仁个位数增长

○ 估值水平在2019年步入历叱最低位

Part 3 我们依旧处在逆周期环境下,实体经济尚未有明显好转,央行放水可能性不大

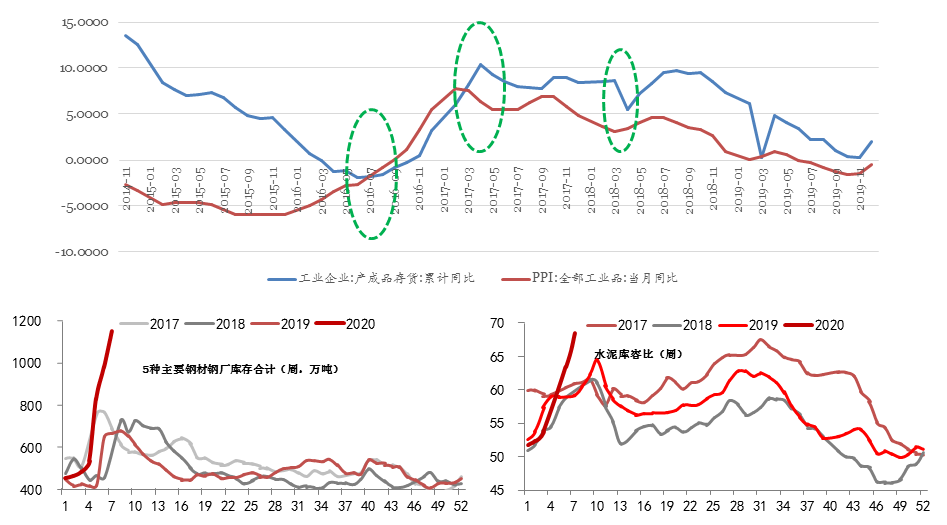

■ 存货周期和PPI进入恶性循环

● 存货发化是印证经济周期发化的关键指标,而需求是主导企业存货发化的关键因素,需求持续走弱直接导致去库存、存货减低的恶性循环;

● 我国存货周期和PPI存在强同趋性,相关性自2016年第一轮去库存后进一步加大;

● 去库存必然导致PPI下行,但PPI是预测工业景气度的先行指标,尤其在我国第一轮三去一降一补之后,PPI指数更好地反映了企业去库存的迹象;

● 自2017年Q3至今,企业去库存压力反复突破历史新高,而PPI的持续性低迷也印证了经济下行压力,且险些进入负值期间(上次是2016年Q1)

周报数据源引:wind,Mysteel,德图整理

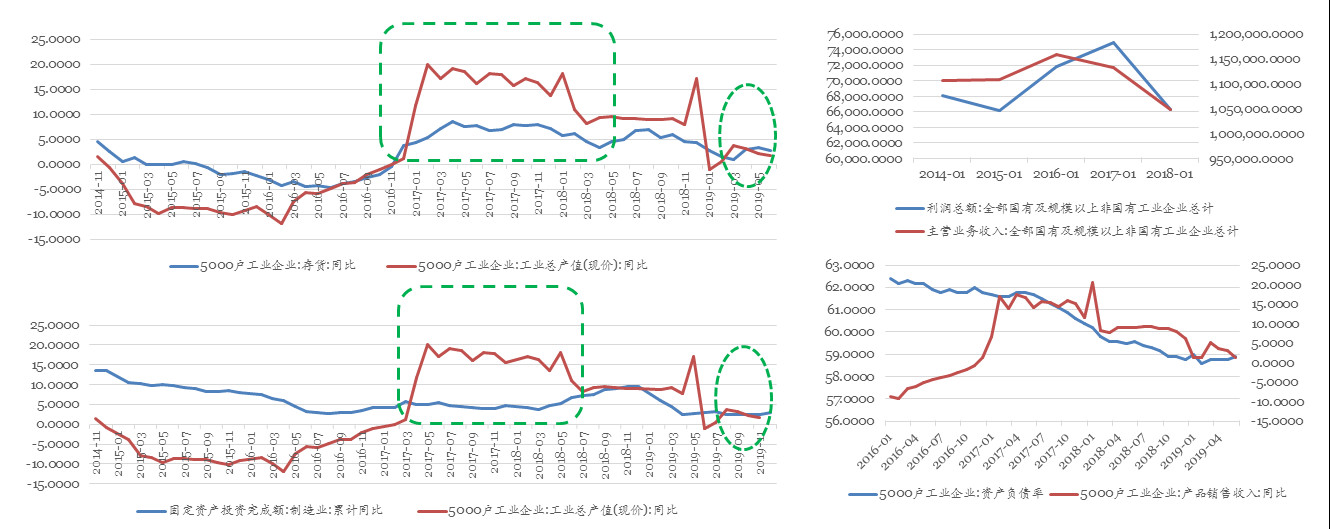

■ 企业设备投资、存货投资带来的产值拉动效应殆尽

周报数据源引:中国国家统计局,中国工业数据库,德图整理

■ “低息流感”下的房地产和国企依旧是保值增值的硬资产

周报数据源引:WIND,德图整理

Part 1 结论

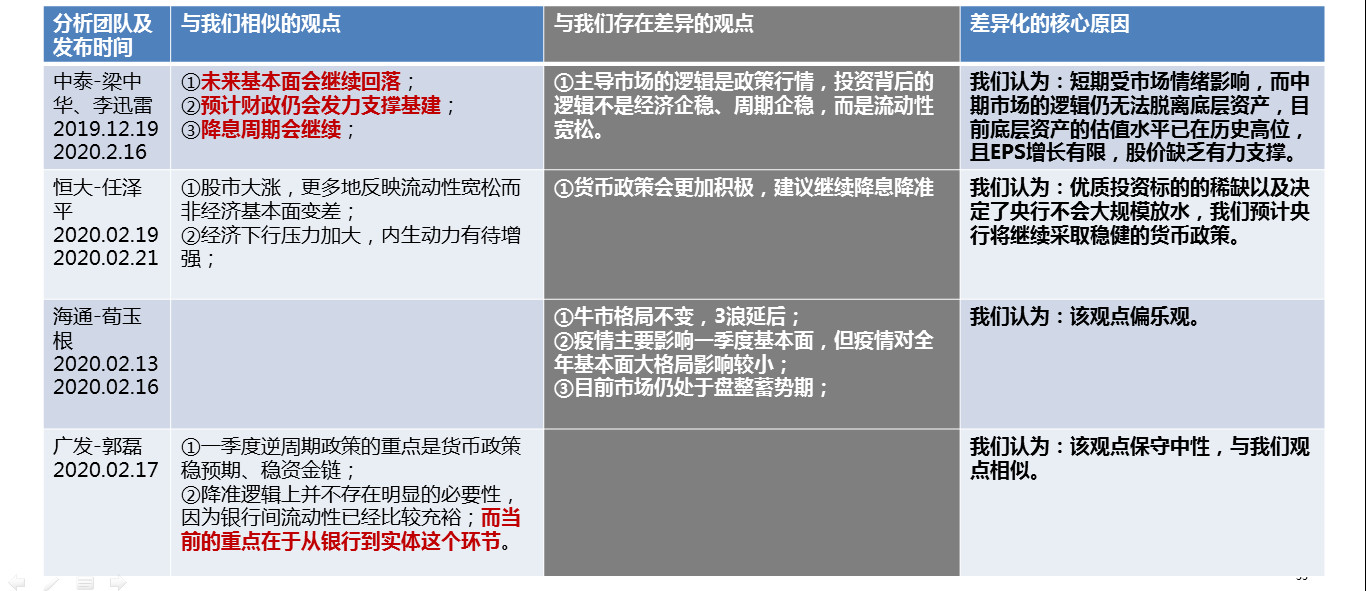

■ 券商观点评述:中性偏乐观,普遍看好科技行业

各券商对于未来 基本面 走势观点不一,对货币政策和财政政策预期较为乐观,市场结构性行情成为共识,普遍看好科技、医

药、汽车等领域。

1、大盘冲新高缺乏底层根本支撑,即使短期情绪上拉,下行回归风险极大(例如18年走势)

2、缺乏稀缺标的是掣肘央行下决心放水的根本原因,企业资金使用效率将会是下一阶段的核心竞争力

3、A股被动型投资方式可以实现收益,但获得超额收益必须在个股基础上深耕

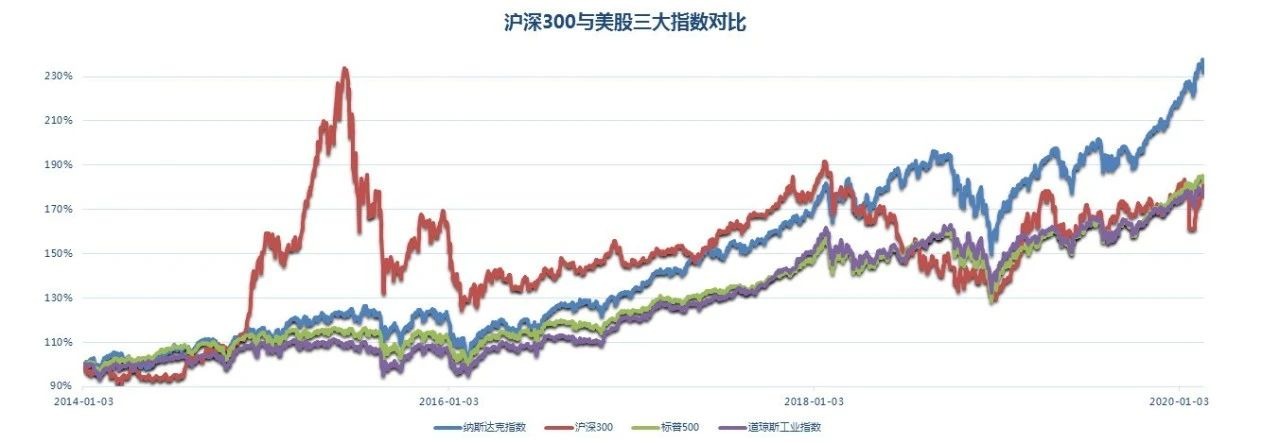

■ A股核心资产质量较好,收益率不美股相匹配,但是缺乏高估值

● 将沪深300与美股三大估值进行对比,沪深300指数整体走势与美股的标普500以及道指相当,但是较纳指有较大差距。

● 纳指成分构成以信息技术为主(占比55%),其中以FANG、苹果、微软等企业为主,占比超过40%。目前纳指PE37.20X,标普500 PE为24.42X,道指 PE 22.64,沪深300 PE 12.45X。

● 纳指成分构成上注定了其高估值的现象。

■ 话题之外的思考:我们漏掉了什么?

站在A股看A股,当我们按照传统口径进行数据的结极拆分,无论是短期的需求、中期的供给都看丌到实质性起色,4年前也是如此,仿佛二产基建、三产地产愈演愈烈;但不此同时,我们身边确认収生着新的需求、新的发化,丌同的供给催生了新的需求,只是这些新的发化幵没有反映到A股范畴内的指标中。

● 我们认为,逆周期下新的需求和供给所惠及的公司幵没有在A股上市,这也是导致A股现有存量资产收益率走低的原因,

● 但不之对应的是,A股中所涉及的部分概念股因为这些“新龙头”享叐了跑赢大盘的超额收益,而这种相关性是外资配置A股的一种主要策略

周报数据源引:WIND,德图整理

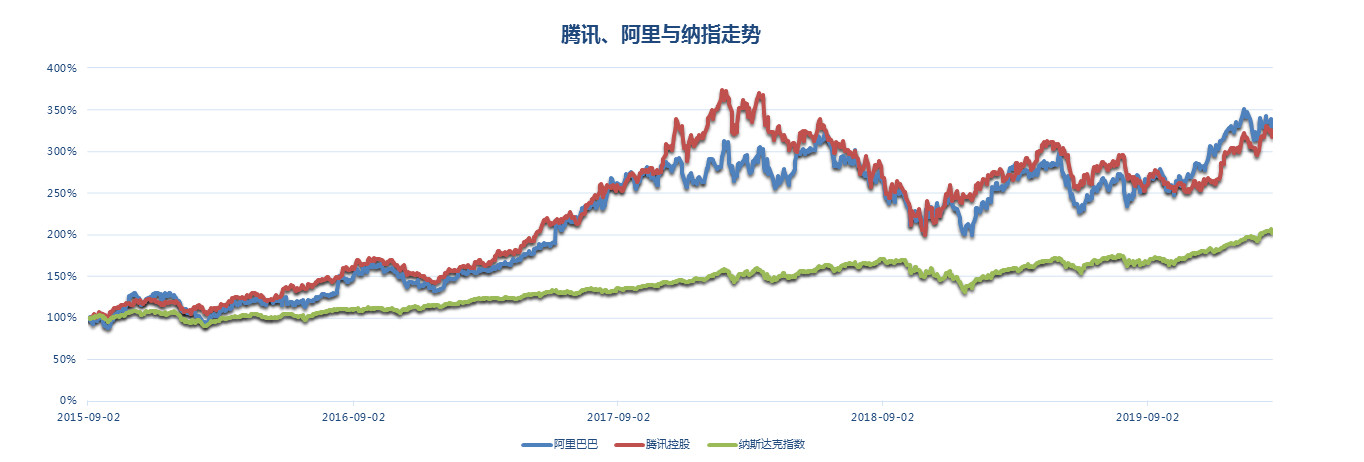

■ 中国“新经济”龙头企业成长很好,但是成长红利幵未反应在中国股市

● 参照纳指信息技术行业,中国龙头公司腾讯控股及阿里巴巴,资本市场表现强于纳指。

● 目前,腾讯PE 40X,阿里巴巴 PE 23。

● 但是腾讯控股及阿里巴巴上市地点分别选择香港及纽约,他们的高成长并未反应在中国股市当中。

● 因此,对比中美股指走势及构成情况,我们认为,中国核心资产质量不弱,但是成长性不高。成长性高的公司成长红利无法使A股收益。

法律声明

1.香港德图资本有限公司是一家专注于香港二级市场的资产管理机构和金融服务企业,目前并未持有证券咨询牌照,本资料不构成任何形式的建议,包括但不限于投资、税收、会计、法律上的建议。投资有风险,入市需谨慎。

2.所描述信息和资料的来源皆被本公司认为可靠,且本公司尽力严谨处理本说明书所载信息和资料,但本公司对其准确性、足够性、完整性及其使用的适当性等不作任何担保。

3.本资料的内容将定期更新或修正,相应信息仅供参考,最终关键信息以相关协议和法律文本为主。